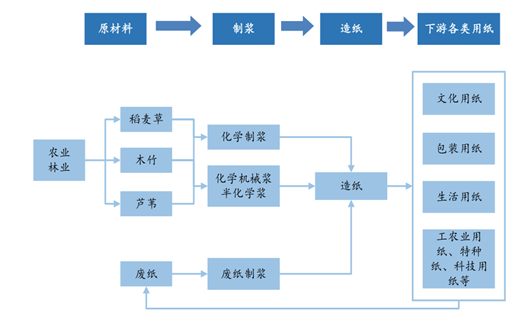

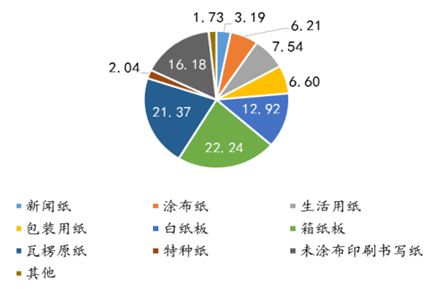

造纸业是典型的长链条、重资产、需求多样的长周期型行业:典型造纸产业链为“林木-制浆-造纸-下游各类用纸”。其中,培育制浆用速生林需要储备林地及栽培,林木的成熟周期较长,需要至少5年以上才能采伐用于生产;生产纸浆与机制纸需购入大型造纸设备并配套投放产能,周期虽相对较短,但仍需1至2年时间;而下游各类需求在经历中国高速成长阶段后增速放缓,周期性正逐步取代成长性,文化用纸与包装用纸方面周期性已明显,生活用纸仍处于成长阶段。

造纸全产业链示意图

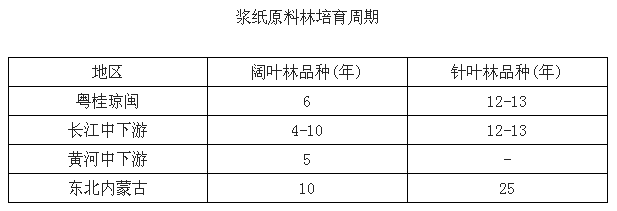

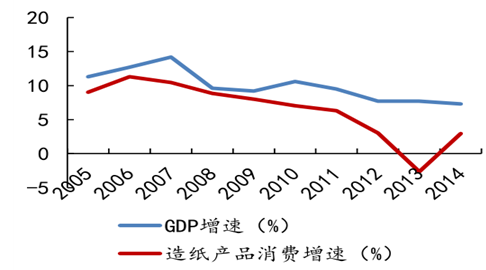

2015年,我国纸与纸板表观消费量约为10400万吨,同比增长约3.2%,延续低迷颓势。考虑到消费的主要构成来自于存量较大的工业与传统文化产业,主要造纸产品如包装用纸和文化用纸的最终需求端都是工业包装与传统文化印刷的情况,在我国GDP增长将逐步减慢背景下,造纸业整体需求增速难有超预期表现,尤其是在上述与GDP联系密切的包装用纸和市场空间已呈现饱和的文化用纸方面。消费结构中,箱纸板、瓦楞原纸和未涂布印刷书写纸依然是主要消费纸种。

GDP 增速与造纸产品消费增速相关性

我国2014年造纸业消费结构

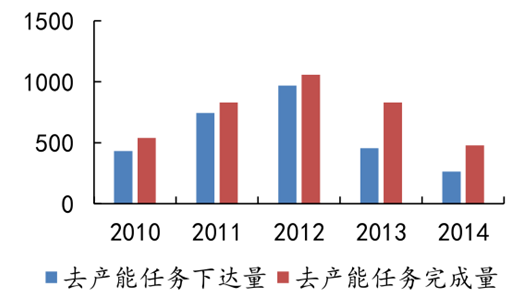

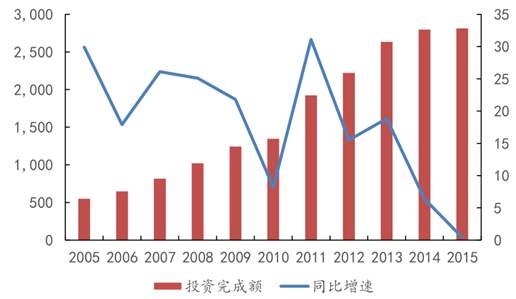

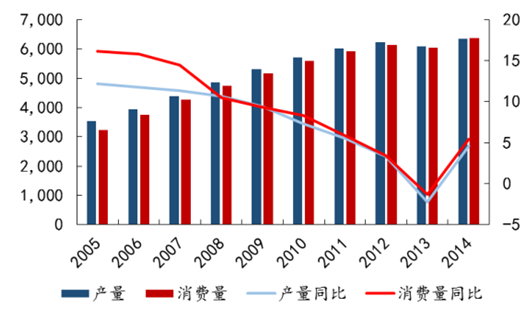

我国造纸业供给侧变化分为两阶段,2008年前的经济繁荣期叠加2009年的四万亿计划,大量项目上马并在2010-2012年投产,同期地方政府勉强完成工信部去产能目标,自2013年起行业进入加速自然去产能阶段,小厂加速倒闭。造纸固定资产投资总额增速也从2013年底开始趋势性下滑逼近0,考虑到部分投资是为了维护原有产能运转,造纸企业主观新增产能意愿疲弱。2015年,我国行业造纸生产量为11774.10万吨,同比增长1.70%,消费量预计约为10400万吨,同比增长约为3.2%,整体供给超出需求约1374.10万吨。尽管新增产能较少,但行业产能利用率仍待提升,存量过剩产能有待消化。

造纸机制纸纸板产量与消费量

造纸业去产能完成情况

造纸业固定资产投资情况(单位:亿元,% )

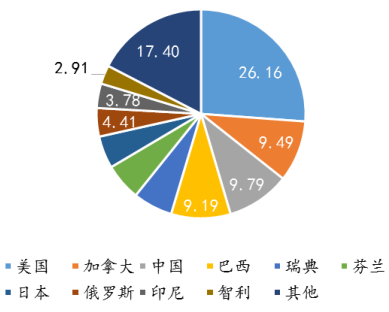

2015 年纸浆价格整体平稳,2016 年全球大量新增纸浆产能将营造出良好的纸浆低位运行状态。作为造纸原材料,纸浆目前以木浆为主,约占纸浆产量的95%以上。使用的木浆中,75%以上为化学木浆。化学浆是对植物体进行化学加工,以化学药剂蒸煮植物原料形成包含着纤维素和半纤维素的浆板,按照是否漂白,可分为漂白浆与非漂白浆。非漂白浆即为本色木浆,漂白浆又分为漂白针叶木浆和漂白阔叶木浆,彼此区别在于木材原料不同。针叶浆取自于马尾松、落叶松等针叶木,阔叶浆取自于杨木、桉木等阔叶木。由于不同树木生长所需自然环境不同,纸浆生产因此具备明显地域性。2014年全球造纸用浆产量17919.47万吨(Top10生产国占比83%),其中木浆为17193.58万吨(Top10生产国占比85%),化学木浆为13127.96万吨(Top10生产国占比85%)。

纸浆Top10 生产国市场份额(单位:% )

木浆Top10 生产国市场份额(单位:%)

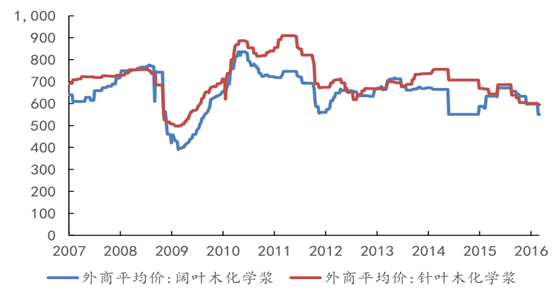

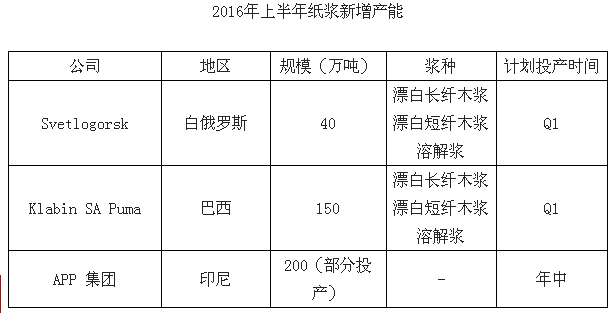

2015年全球纸浆价格稳定运行,阔叶木化学浆稳中有升,年末吨价较上年上涨 47美元 , 针叶木化学浆稳中有跌 , 年末吨价较上年下跌接近 100 美元 。 2016 年上半年,白俄罗斯、巴西、印尼等多地纸浆生产线将投产,新增产能预计超过 200 万吨。整体来看,纸浆价格在今年 2 季度后将逐渐反映出新增产能对市场的冲击,预计保持低位,对造纸企业的成本形成利好效应。造纸成本主要包括纸浆原料(废纸)、造纸辅料、水电汽、折旧、运输及人工等方面,其中纸浆原料(废纸)成本一般占到总成本的 60%-70%。根据原材料纸浆的不同,以废纸为原料的企业,废纸成本占总生产成本的 50%-60%,以木浆为原料的企业,木浆成本占生产成本的 65%-70%。以太阳纸业为例,公司每年进口 50 万吨阔叶浆,若纸浆均价下降 100 美元每吨,则企业每年节省成本最高可高达 3 亿元。

纸浆外商报价走势( 单位:美元/ 吨 )

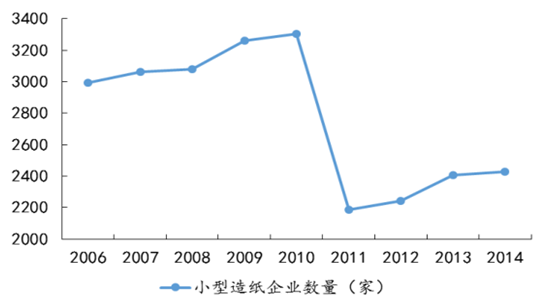

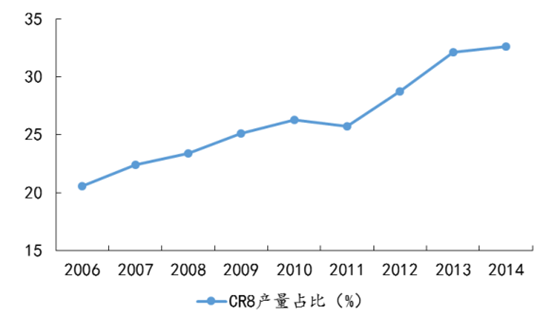

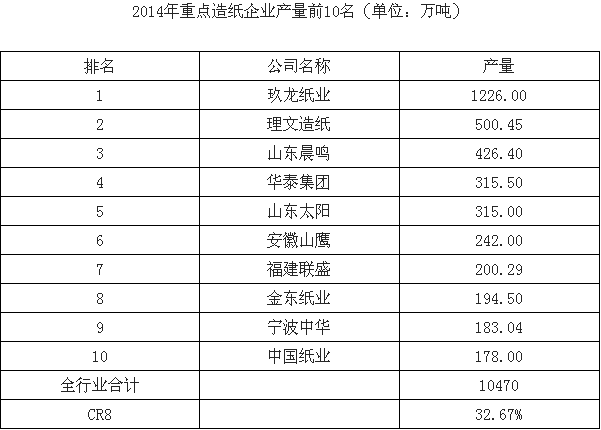

从中长周期方面分析,造纸规模化是生产型企业的必经之路。小型企业倒闭使得行业集中度逐步提升,规模效应、环保要求与终端反馈成为龙头企业竞争力的核心,再加上供给侧改革助力,集中度提升趋势将延续:2011年以来的造纸产品价格大幅下挫,迫使我国规模不足的小型造纸企业纷纷倒闭,2013年后环保政策的逐步趋严,又淘汰了许多投机污染型中小造纸企业,整个行业的集中度正在逐步提升。我国造纸业已从分散竞争型(CR8<20%)进入低集中竞争型(20%≤CR8<40%)。

规模以上小型造纸企业数量(家)

我国造纸行业CR8 产量 占比(% )

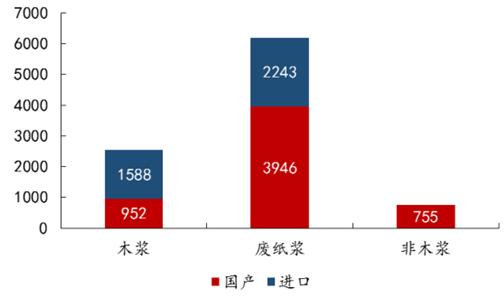

原料方面,由于中国缺乏林地,造纸的原材料纸浆40%左右需要从海外进口,消耗木浆中62.52%为进口木浆,消耗废纸浆中36.24%为进口废纸浆。国际浆企比纸企赚钱中间差价严重,中小型企业只能受制于国际浆价,而大型企业则可以向上游延伸实现林浆纸一体化,将外部成本内部化为利润,同样纸价下赚更多。设备方面,造纸设备趋势为大型化集约化 , 即产量大单单产成本更低 (据调研吨纸成本比小纸机低500元每吨很正常) ,国家目前也只支持投资大型项目,小企业在拿不到订单情况下购买此类纸机则产能利用率大幅下滑成本反而更高(大型纸机年产纸十几万吨,中国纸产量10000万吨,7000家厂,剔除CR8后产量单厂不足1万吨,中小厂根本不会买大纸机) 。

造纸业新建项目起始规模(单位:万吨)

2014 年我国纸浆消耗情况(单位:万吨 )

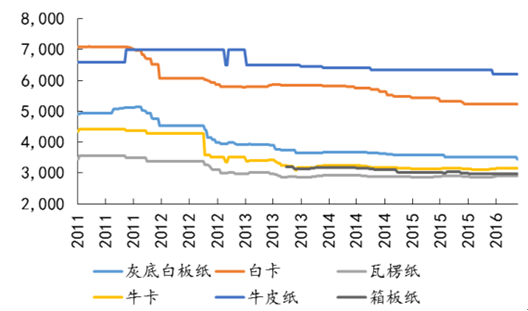

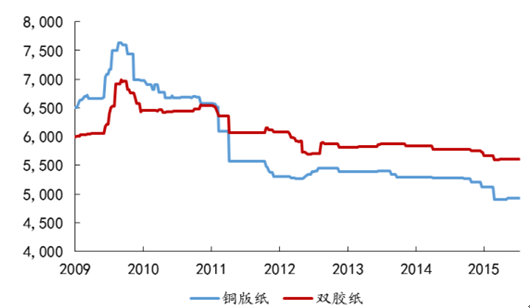

2007年前纸张价格因纸张供不应求大幅攀升,2011年后受4万亿投资形成产能的投产导致供给远远大于需求影响纸价大幅下滑; 成本线决定价格的上下限和涨价欲望,购买方会比较纸张成本占下游产品成本比重,对自身净利率的影响,生产方会比较纸张价格与完全成本、现金成本,当造纸价格跌破现金成本导致造纸厂商无法接受时,造纸厂商涨价欲望最强烈:2014年后纸张价格不随纸浆价格联动,在大底部徘徊,原因正是纸张价格击破大多数纸企完全成本线; 行业集中度决定联合涨价能力,买方总希望找到不配合涨价者交易从而击溃卖方涨价要求,而高集中度确保巨头联合坐实涨价,本次理文纸业之所以敢于提升箱板纸价格,正是因为箱板纸子行业率先完成整合且价格位于低位,具备了供需、成本与行业高集中三大条件,也最终大概率能够落实涨价。

包装纸历史价格

文化用纸历史价格

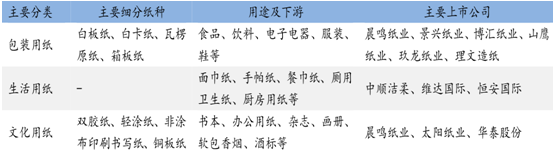

造纸产品按下游需求主要分为包装用纸、生活用纸和文化用纸三类,各纸种供需存在差异。包装用纸与经济发展情况关系紧密,供需增速呈现周期形态。生活用纸与居民生活水平相关,目前仍处于成长阶段。而文化用纸受电子传媒的影响无纸化趋势明显,缺乏增长动力。

纸种分类及下游用途

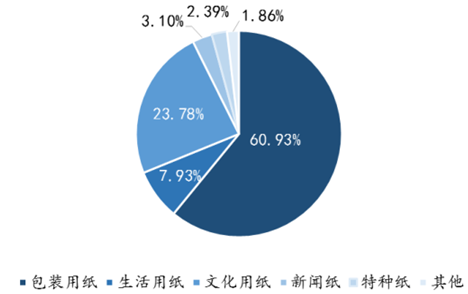

2014年中国各种纸种生产占比(单位:% )

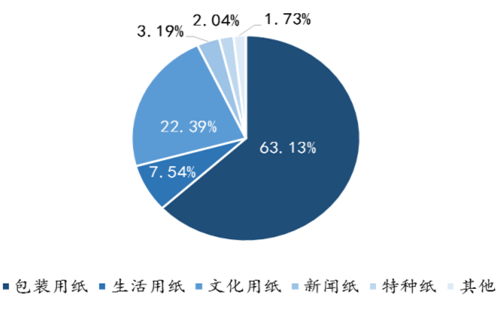

2014年中国各类纸种消费占比 (单位:% )

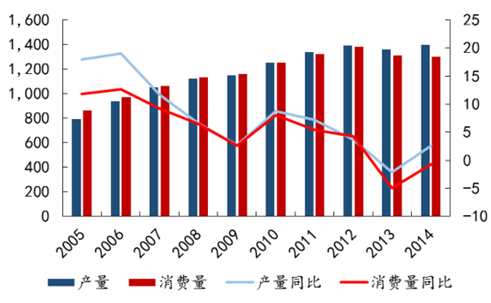

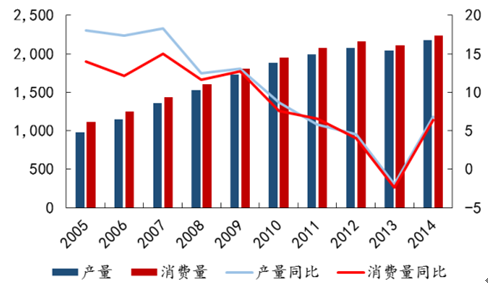

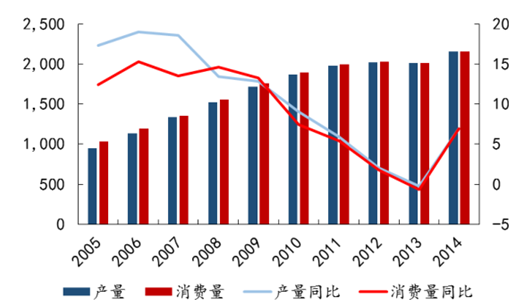

2014年,包装用纸产量同比增长 4.59%,消费量同比增长 5.45%,同时年消费量在近10 年来首次超过年产量,二者相差将近 30 万吨。细分纸种来看,白纸板、箱板纸和瓦楞原纸的产量及消费量增速均在 2013 年后出现回升。白纸板市场产量提高,供大于需,箱板纸市场依然维持供不及需状态,瓦楞原纸近两年来供需保持平衡。

包装用纸供需情况 ( 单位:万吨 、% )

白纸板供需情况 (单位:万吨 、% )

箱板纸供需情况( 单位:万吨 、% )

瓦楞原纸供需情况 (单位:万吨 、% )

作为纸包装行业的上游,包装用纸需求受纸包装下游消费品行业增速影响。目前下游需求中以食品饮料、日化用品的包装需求为主,占比高于 60%,家电、电子行业的包装需求占比约为 20%-30%。除卷烟业上年产量小幅下降之外,饮料、家电、医药等几大主要下游行业总体产量均维持一定增速,预计未来包装用纸需求将稳中有升。

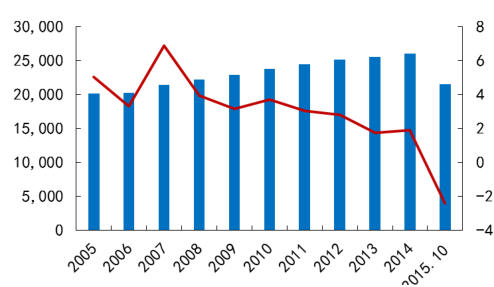

我国软饮料行业产量情况( 单位:万吨 ,% )

我国卷烟行业产量情况(单位: 亿 支,% )

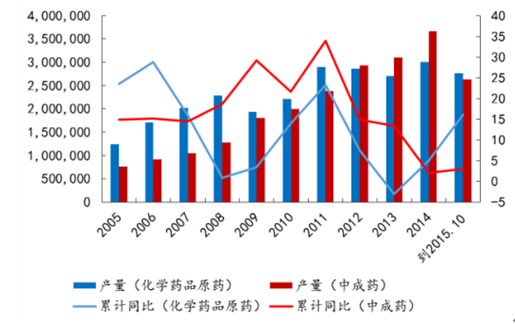

我国医药行业产量情况( 单位:吨 ,% )

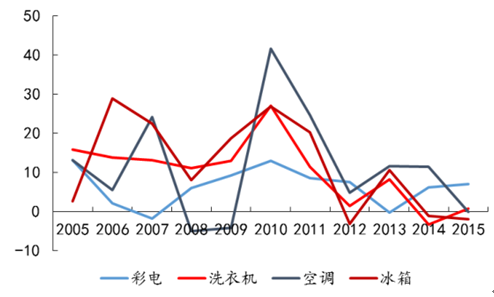

我国家电行业产量增速情况(单位:% )

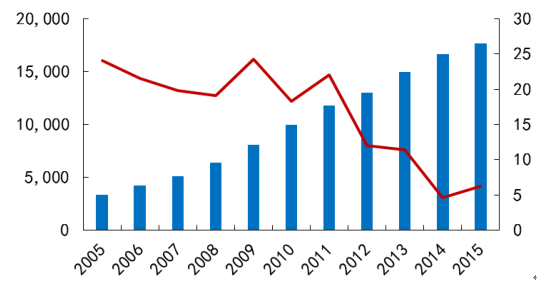

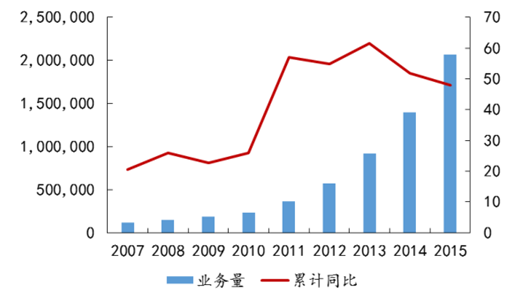

近年来我国网络购物快速发展,产品运输过程中的二次包装需求将有利于箱板纸和瓦楞原纸的需求增长。箱板纸和瓦楞原纸是生产瓦楞纸箱的主要原材料,而瓦楞纸箱正被广泛用于快递包装。目前移动购物市场正在飞速发展阶段,典型电商企业也在逐渐向三四线城市甚至农村市场进行扩张,因此在未来几年,我国网络购物市场规模预估将有 25%左右的复合增长。 尽管目前电商需求在箱板纸和瓦楞原纸需求中的占比较小,但随着网购市场进一步发展,其影响将逐步扩大。

我国快递业务规模情况(单位: 万件 ,% )

目前包装用纸各细分纸种行业集中度较高,根据 2014 年主要企业产能情况计算,各纸种龙头企业在前十生产企业总产能中占比之和均在 50%左右。其中玖龙纸业在白板纸市场与箱板瓦楞纸市场均排名第一,年产能远超竞争对手。

生产包装用纸的原材料根据细分纸种的不同主要分为木浆和废纸两大类。白卡纸的原材料主要为木浆,而白板纸和箱板瓦楞纸的原材料主要为废纸。对于不同纸种,原材料成本在生产总成本中的占比有所不同。以博汇纸业、太阳纸业和景兴纸业的生产成本结构为例,原材料在白卡纸生产成本中的占比高于箱板纸和瓦楞纸。

包装用纸生产成本构成

全国首例!秦二厂2号机组发电

全国首例!秦二厂2号机组发电 全国首个基于大型燃煤电厂的

全国首个基于大型燃煤电厂的版权声明