据灵核网发布的《2015-2020年中国婴幼儿配方奶粉行业现状与市场投资前景研究报告》数据显示,2015 年我国婴幼儿奶粉市场规模约为 800 亿(出厂价口径) ,同比 2014 年继续下滑近9%,2014 年之前行业保持较快增长,增速在 20%以上,市场规模自 2006 年的 200 亿元,增长至 2013 年最高点约 900 亿,增长超过 3 倍,年复合增长率将近 25%。

2015 年我国婴幼儿奶粉市场规模下滑明显

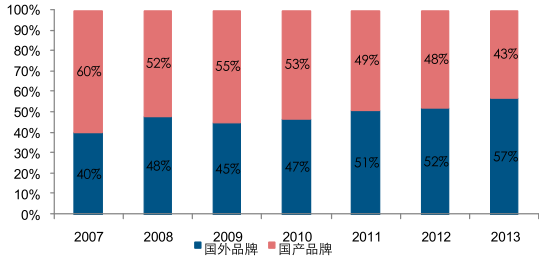

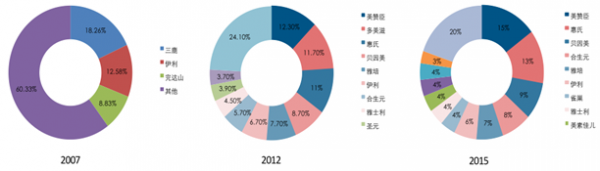

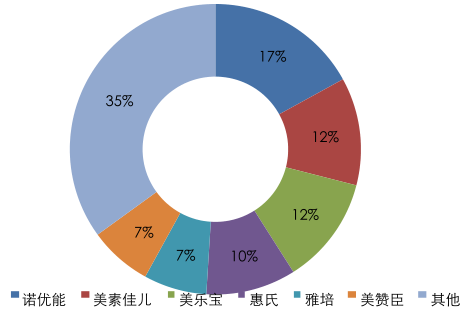

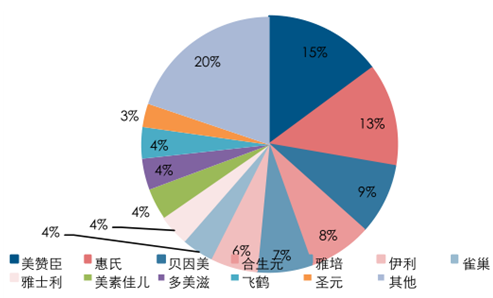

2008 年是我国婴幼儿奶粉的分水岭,2007 年,国产品牌占据 60%的市场份额,其中伊利、圣元等品牌稳稳占据了中高端市场,三鹿、完达山等品牌则固守中低端市场,而国外品牌主要定位于高端市场。2015 年我国婴幼儿奶粉市场,市场占比最大的前两大品牌都是外资品牌,并且从整体看,外资品牌占比达到 50%左右。随着当时的国产奶粉龙头三鹿的破产,消费者对于国产奶粉的信心大幅下降,进口奶粉品牌大幅替代国产奶粉,进口奶粉品牌占比曾经最高达 60%左右,随着之后奶粉行业逐渐规范,消费者信心逐渐恢复,国产奶粉份额开始逐渐回归,当前进口和国产约各占 50%。2008年之前,我国奶粉品牌 Top3 的市场份额在 40%左右,但 8 年后集中度提升不明显,甚至是在下降的。最大的龙头品牌市场份额仅 15%,几大龙头之间竞争差距不大。

国外品牌占比近几年提升明显

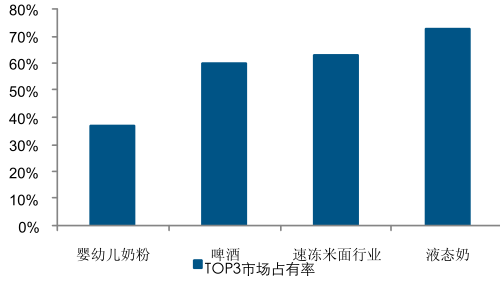

食品饮料部分子行业 Top3

我国婴幼儿奶粉市场格局

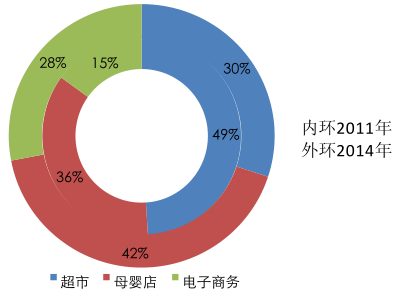

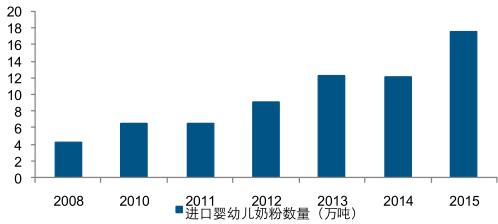

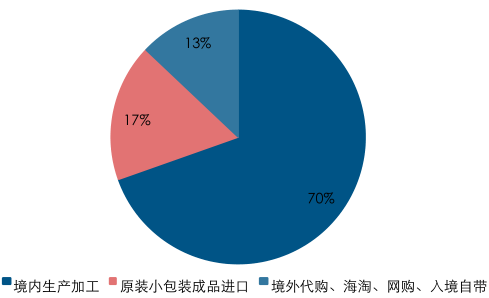

我国婴幼儿奶粉线上销售渠道占比大幅提升至 28% , 并且电商渠道中销售前几名均为国外品牌。2014 年我国婴幼儿奶粉销售渠道中超市、 母婴店、 电商占比分别为 30%、 42%、28%,和 2011 年相比,电商渠道占比提升 13pct,母婴店占比提升 6pct,并且据统计电商渠道销售前几大品牌均为海外品牌,前六大品牌占比超过 60%。, 据推算,2015 年海淘代购进来的奶粉 达到约 150 亿元。而国内奶粉市场规模在800 亿元 左右 ,海淘市场份额在 15%-20% 之间。

婴幼儿奶粉销售渠道电商和母婴店占比提升

电商渠道销售前几大品牌均为海外品牌

自 2000 以来我国出生人口保持稳定,基本维持在 1600-1700 万,目前我国的 0~6 个月婴儿纯母乳喂养率为 27.8%,低于国际平均母乳喂养率 38%,下降空间有限,处于稳定的水平,所以我国奶粉行业需求端保持稳定的水平。

2000 年之后我国出生人口保持稳定

200 元以上产品占比明显增加,100-200 元中端产品占比减少

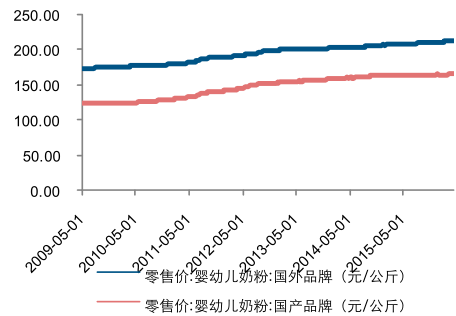

国内外婴幼儿奶粉零售价

我国进口婴幼儿奶粉数量迅速增加

国内奶粉年吞吐量结构占比

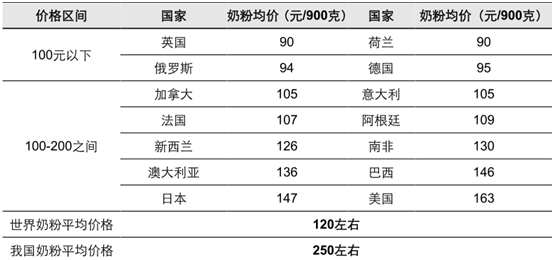

通过比较世界主要国家的奶粉价格,可以发现我国奶粉最贵,均价约 250 元左右,而世界奶粉平均价格约在 120 元左右,欧洲一些国家比如英国、荷兰、德国、俄罗斯的奶粉价格均价在 100 元以下。

世界各国奶粉价格

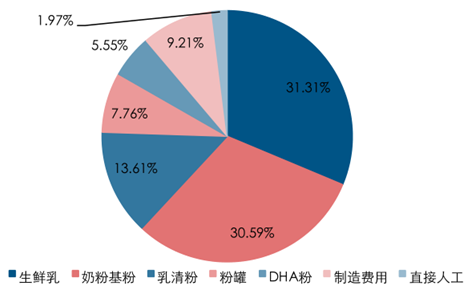

婴幼儿奶粉的成本构成

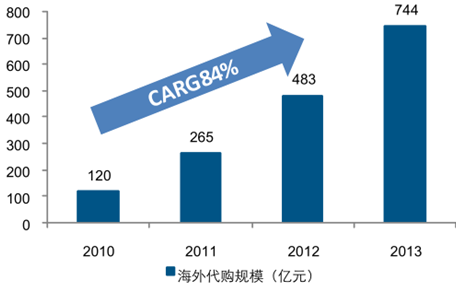

21 世纪以来随着留学人数的增加,以及海外旅游的增长,使得代购规模迅速增长,2010 年海淘代购的规模在 120 亿左右,2013 年已经达到 740 亿元,年复合增长率超过 80%。但是同时海淘代购市场缺少政策监管,市场混乱,商品真假难辨。2014 年为了更好规范海淘代购市场,促进跨境电商规范发展,海关总署发布了关于跨境电商的 56/57 号文,这在政策上给予了跨境电商明确的法律支持。

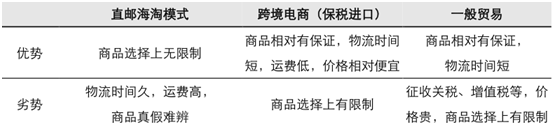

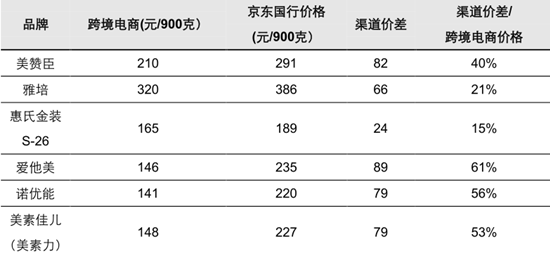

跨境电商的快速发展,使得全球婴幼儿奶粉价格更加透明,加快国内奶粉价格和国际奶粉价格的接轨。过去我国高端奶粉的价格普遍在 300 元以上,但是国外原版奶粉的价格一般都是在 200 元以下,国内外奶粉的巨大价差,使得国内奶粉价格承压,加快国内奶粉价格去泡沫。

海外代购规模迅速增长(奶粉、化妆品等多种品类)

据统计世界各国平均奶粉的价格为 120 元/900g,但是我国奶粉的价格超过 200 元/900g,远远高于世界平均价格。国行奶粉进口渠道加价率超过 1 倍,一罐 100 元的进口奶粉,到达消费者手中价格已经翻番,而海淘奶粉通过跨境电商、代购等渠道几乎是没有渠道费用的,加之在跨境电商新政推出之前不需要交税,所以海外原版奶粉的价格远远低于国行奶粉的价格。

海淘、跨境电商、一般贸易优劣势对比

跨境电商奶粉和国行奶粉价格差

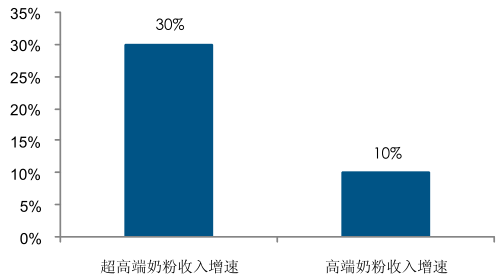

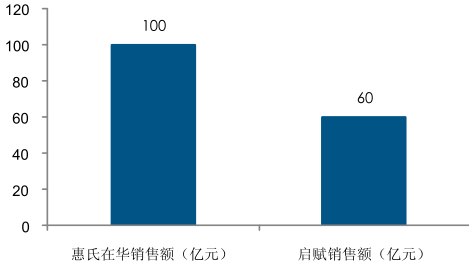

超高端奶粉业绩表现靓丽。 目前我国超高端奶粉占比约为20%, 高端进口奶粉约为35%,前者的增长约在 30%,后者是 10%,超高端奶粉的增长高于进口。国外品牌退出国内产能,主打超高端市场,同时国内企业纷纷到国外建厂,彰显了国内外奶粉企业对进军超高端市场的信心。惠氏启赋的成功拉开超高端奶粉的序幕。惠氏的高端品牌启赋取得了靓丽的成绩, 惠氏旗下奶粉业务2015年在华市场的销售额首次突破100亿元, 和2014年相比保持着两位数增长。其中启赋实现收入 60 亿,首次超过“惠氏金装”,成为该公司销售贡献最大的奶粉品牌。

超高端奶粉增速超过高端奶粉增速

启赋成惠氏最大单品

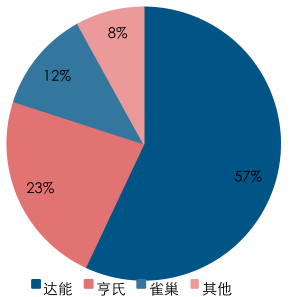

目前我国婴幼儿奶粉行业品牌众多,集中度不高,CR3 不足 40%,国外一般婴幼儿奶粉主流品牌很少,并且集中度相对较高,达能在新西兰的市场占有率高达 57%。随着注册制的推出,我国众多的小品牌将会退出,行业将会面临“大洗牌”,龙头企业在行业整合中提升市场份额,参考国外主流奶粉品牌一般不超过 5 个,未来我国奶粉品牌竞争格局将会是几个国际大牌和几个国内品牌。

我国奶粉行业竞争格局

新西兰奶粉行业竞争格局

煤炭行业20项专利项目荣获第

煤炭行业20项专利项目荣获第 广东广州释放约12.5亿填埋场

广东广州释放约12.5亿填埋场版权声明