湿法隔膜规模增速远超干法隔膜

随着数码类电子产品和新能源动力类产品得到广泛应用和普及,锂离子电池产业已经发展形成专业化程度高、分工明确的产业链体系,全球锂离子电池市场仍然取得了较快增长,锂离子电池产业规模的迅速扩张带动了整个隔膜产业的高速增长。全球锂离子电池隔膜产量由2010年的5.0亿平米增至2016年的17.19亿平米,增长了3倍多。

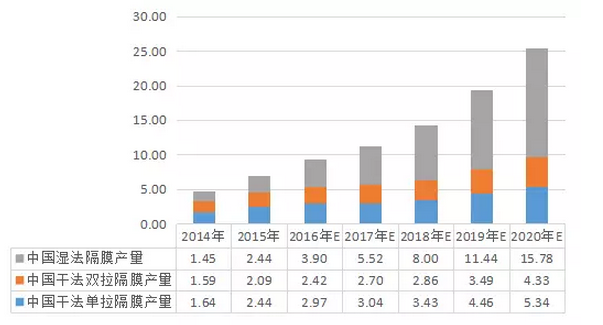

我国锂电池隔膜行业正处于高速发展的阶段。锂电池隔膜国产化率正在不断提升,但是在高端湿法隔膜目前还是大部分依靠进口,主要用于高端数码市场和动力电池市场。就锂电池隔膜产品市场来看,湿法隔膜增速远超干法隔膜,动力源主要是动力电池和高端数码领域。2016年中国锂电池隔膜厂商产量为9.29亿平米,同比增长33.03%,其中,湿法隔膜厂商进一步放量,多数湿法扩张企业及从干法隔膜转向湿法隔膜企业开始逐步放量,2016年中国锂电湿法隔膜产量达到3.9亿平方米,占比42%,超越干法单拉隔膜,成为隔膜市场主要供应类型。随着动力锂电池市场的快速发展,预计到2018年,中国湿法隔膜产量将达到8亿平方米,占据隔膜一半以上市场份额。

2014-2020年中国锂电池各类隔膜产品产量及预测(单位:亿平方米)

湿法隔膜成为未来5年主流路线

2016年全球前四大锂电隔膜企业日本旭化成、日本东丽、美国Celgard和韩国SKI四家公司分别占据全球20.8%、15.1% 、10.8%和9.6%市场份额,前四家隔膜企业占据近50%份额,前四名企业有三家是以湿法隔膜为技术路线,唯一一家干法隔膜企业美国CELGARD,由于经营不善被日本旭化成收购,湿法隔膜技术路线代表了世界主流。

隔膜市场增长主要受动力市场、高端数码市场、进口替代及出口带动。未来随着动力电池大规模采用湿法隔膜,中国锂电池隔膜格局将产生重大变化。未来,苏州捷力、湖南中锂、上海恩捷等湿法隔膜企业的增长速度和潜力要比干法高。

国产湿法隔膜平均毛利率超过50%

受下游应用快速增长的影响,2015年锂电池湿法隔膜企业营收均取得了较好的市场表现,同比增长大多在50%。从2016年上半年各企业营收情况来看,湿法隔膜类上市公司成长性及毛利率都处于较高水平。

由于新能源汽车市场的爆发式发展,且三元材料的需求带动湿法隔膜的需求快速提升,目前国内厂商纷纷扩大湿法隔膜产能,但是由于生产技术上的高壁垒、生产线建设周期长且达产时间和实际产能尚其不确定性,高端湿法隔膜市场仍将供不应求。

为了应对动力锂电池的快速增长,国内主流隔膜企业均加大对于湿法隔膜的产能投资,未来三到五年将是湿法隔膜最好的投资机遇,也是湿法隔膜投资和产能增加的主要窗口期。2016年,为了应对动力锂电池的快速增长,国内外锂电池湿法隔膜行业均加大了产能投资,多数企业加大力度实现产能的早日投产,比较突出的企业有湖南中锂和苏州捷力,二者年终产能分别达到1.6亿平方米和1.2亿平方米,但是其产能多数在下半年实现投产,预计转化为有效产能在2017年上半年。

由于生产技术上的高壁垒、生产线建设周期长且达产时间和实际产能尚其不确定性,预计国内高端湿法隔膜或在2016-2018年将持续紧缺,一直呈净进口状态,国内高端湿法隔膜生产企业盈利能力仍将在高位运行。因此2018和2019年将是国内湿法隔膜生产企业相互角力争夺市场的时期,而2020年国内湿法隔膜行业将会形成相对稳定的市场格局,企业提前布局将为占领市场夺得先机。

煤炭行业20项专利项目荣获第

煤炭行业20项专利项目荣获第 广东广州释放约12.5亿填埋场

广东广州释放约12.5亿填埋场版权声明