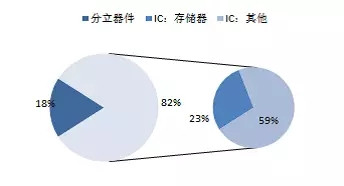

半导体存储器作为电子计算机系统的基础构成器件,其发展历程贯穿着这个集成电路发展的历程,目前已经形成了成熟的产业市场和产业格局。根据WSTS的数据显示,2015年全球集成电路存储器市场的收入达到全球半导体市场规模的23%。

图5:2015年全球半导体集成电路市场挄产品分布卙比

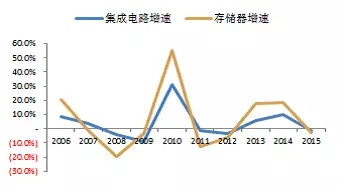

图6:全球集成电路存储器市场觃模及增速(2006~2015)

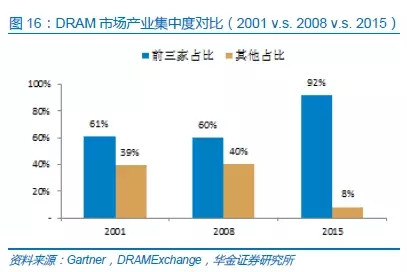

全球集成电路产业呈现出的周期性特性在存储器市场也较为显著,与整体市场的波动性比较,存储器市场的波动幅度更为显著,我们认为这种特性主要是由于存储产业的产业竞争格局不同所带来的,无论是以DRAM为代表的易失性存储器还是以Flash Memory为代表的非易失性存储器市场均由几家大厂商占据绝大多数的市场份额,大企业的产能变动带来的供给变化对于行业的供需关系的影响力显著。

图7:行业波劢性:集成电路整体 v.s.存储器(2006~2015)

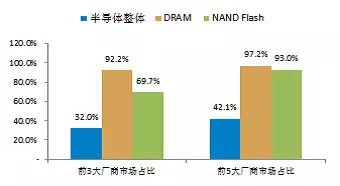

图8:2014年产业集中度:集成电路整体 v.s.存储器

不同于其他子行业的产品多样性,存储器模块具有较强的同质性特征,IDM模式占据了行业的主导地位,代工模式的规模优势十分有限,未来这样的产业模式格局仍然将会延续。

从之前我们的分类可以看到,半导体集成电路存储器按照存储信息的断电后是否丢失分为易失性存储器和非易失性存储器,前者以DRAM为代表,后者则以FlashMemory为代表,从2015年市场规模的占比我们看到,尽管IC存储器的种类很多,但是DRAM和FlashMemory分别占据了市场58%和39%的份额,合计占据市场超过98%的份额。

(一)移动终端驱动DRAM需求,韩国双雄占比继续提升

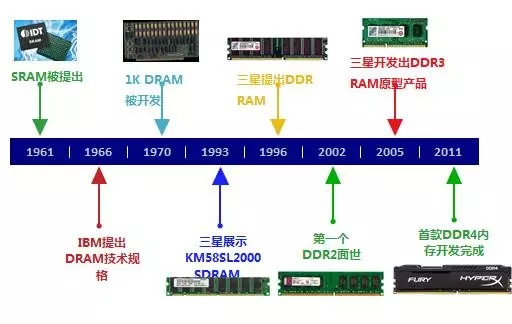

DRAM属于易失性存储器,自IBM在1967年提出后,经过了多年的演变发展成为了内存市场的主流产品,并且也是IC存储器市场的最大份额,由于DRAM内存作为电子系统的基础元器件,因此DRAM市场的波动对于全球半导体市场乃至电子计算机系统市场有“晴雨表”的特性。

1、集成度成本优势驱动DRAM起步,摩尔定律引领发展

在IBM提出DRAM之前,在核心处理器与外部存储器之间起到数据缓存作用的易失性存储器是静态存储器(SRAM)。与SRAM相比较,尽管DRAM需要不断的进行刷新以保持存储器内容的不丢失,且其在功耗和读写速度方面的存在着明显的劣势,但是由于SRAM每一个位元需要多个晶体管分别组成反相器和读写位线控制开关,而DRAM每一个位元只需要一个晶体管,因此DRAM获得了在集成度以及成本方面的竞争优势,在推出市场后迅速获得了市场的认可。

图9:DRAM技术的演迚历叱

DRAM的规格也经历多次不同的历史演进。早期DRAM存在各种规格,大致包含FP DRAM,EDODRAM,RDRAM,以及SDRAM。随着FPRAM,EDODRAM技术不断达到技术瓶颈,SDRAM作为新的存储技术出现了。SDRAM由早期的66MHZ(PC66)发展到133MHZ(PC133)之后,再次达到技术瓶颈,这时出现了两种DRAM技术,即DDRRAM和RDRAM,尽管RDRAM在架构上具备了发展潜力,但是在成本方面劣势使其在与DDR的竞争格局中逐步被边缘化。

表2:DDR存储器的发展历程

DDR RAM是SDRAM的升级版本,从SDRAM的一个上升时钟脉冲传输一次数据改为一个时钟脉冲的上升沿和下降沿各传输一次数据,使得带宽翻倍,并且运用了更先进的同步电路,使指定地址、数据的输送和输出主要步骤既独立执行,又保持与CPU完全同步;DDR使用了DLL技术,当数据有效时,存储控制器可使用这个数据滤波信号来精确定位数据,每16次输出一次,并重新同步来自不同存储器模块的数据。

2、周期出现底部反弹趋势,移动终端需求驱动产业增长

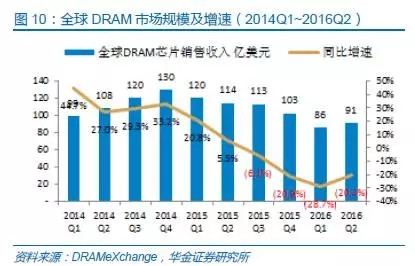

根据DRAMeXchange的数据,DRAM市场与全球半导体行业整体市场一样处于下行的周期中,从过去12个季度的厂商销售收入数据显示,从2015年第一季度开始,收入规模呈现了负增长的态势,造成这种情况的最重要原因是以三星、SK海力士和美光等为代表的各大厂家持续转进21nm/20nm制程研发而导致产出增加,供过于求进而导致销售单价下降。

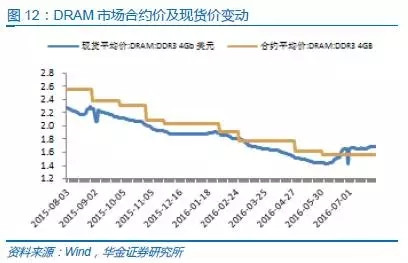

我们可以看到的是,从2016年第二季度的末期开始,DRAM产品的现货价格和合约价格均呈现了快速的反弹迹象,尤其是在进入了传统的半导体销售旺季的第三季度,前期持续下跌的价格导致市场观望情绪浓厚,带来的整体市场低库存,加之三星在西安的生产线受到电力供应故障的影响,市场的补库存情绪持续高涨带来了价格的快速回升。

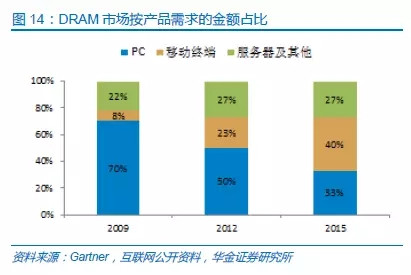

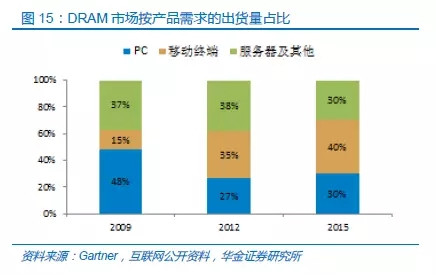

从产品的下游应用市场看,PC及服务器采用的标准型DRAM产品仍然占据了显著的市场需求,移动终端采用的利基型DRAM产品伴随着移动手机等产品的迅速崛起也成为了影响市场需求的重要分支。

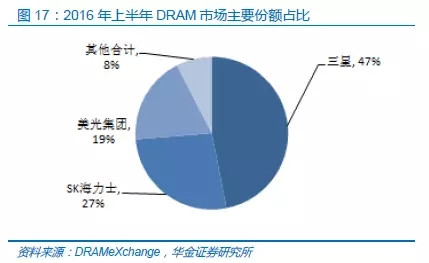

3、寡头垄断,市场竞争格局趋于稳定

DRAM芯片产品具备了高度同质化特性,规模效应带来的竞争优势有被持续放大的趋势,因此经过了行业多次的整合发展,目前市场呈现了寡头垄断的格局。根据DRAMeXchange的数据显示,三星、海力士、美光占据市场前三位,2016年上半年占比分别为47%、27%和19%。

从产业模式看,三星、海力士、美光都是从设计到生产完整产业链的IDM模式,台湾厂商南茂、华邦电、力晶等作为纯代工企业而言,市场的影响力有限。

从WSTS公布的DRAM市场供给增长数据显示,目前DRAM行业的供给增长速度有所放缓,各大厂商的资本开支计划显示对于产能扩张的态度较为谨慎,没有大规模产能扩张或者收缩的计划公布,全球供给端市场的产能增长主要来自于半导体工艺制程的演进而带来在单片晶元上的集成度提升。

(二)固态硬盘驱动未来Flash需求,路线不同带来多元竞争

本文引用地址:http://www.eepw.com.cn/article/201609/310048.htm

Flash Memory属于非易失性存储器,产品出现的时间晚于DRAM,需求驱动主要来自于随着CPU和内存速度持续提升后,磁盘和光盘的读写速度和集成度远远没有办法满足需求,因此人们开发以半导体集成电路工艺来制造可以长期保存数据的存储产品。

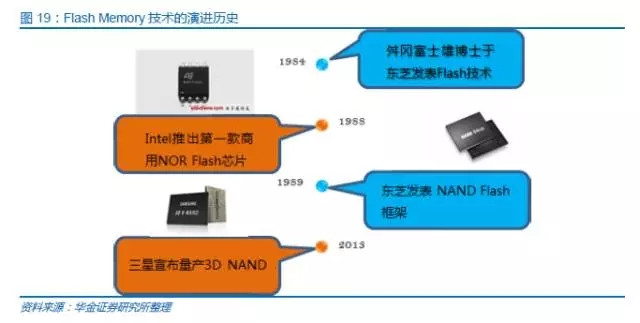

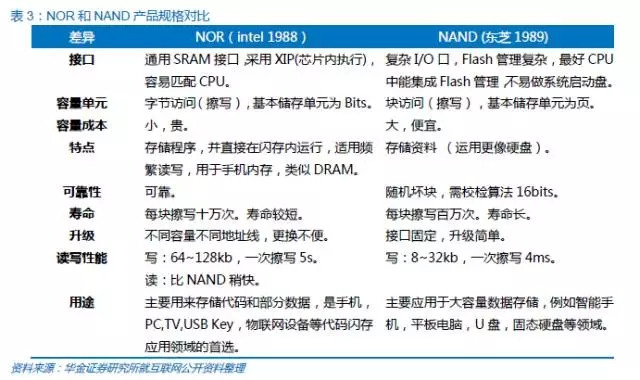

1、起步晚于DRAM,NAND和NOR两种构建延续至今

1967年施敏博士与韩裔美国人姜大元在《贝尔系统科技期刊》发表了一篇关于非挥发性内存的论文“浮闸非挥发性半导体内存细胞元件”第一次阐述了闪存存储数据的原理技术。舛冈富士雄博士在1984年于东芝公司工作时发明了Flash存储技术,1998年,Intel推出第一款商业性的NORFlash芯片,1989年的国际固态电路研讨会(ISSCC)上,东芝发表NANDFlash的芯片结构,NOR和NAND规格的Flashmemory一直沿用至今。

FlashMemory的规格相较于DRAM简单,主要为NOR和NAND型两种,主要区别在于记忆单元间的内部连接结构。NOR内部记忆单元以平行方式连接到比特线,允许个别读取与程序化记忆单元。NAND内部记忆单元以顺序方式连接,只能允许页访问。由于NAND的顺序连接方式,降低了所需的空间,进而降低了产品的成本。

Flash Memory的两种结构多年以来一直延续,直到2015年美光和Intel提出了3DXPoint。而东芝推出的3DNAND则是在2DNAND的架构上在三维空间的堆叠。

2、移动终端固态硬盘成为行业重要推手

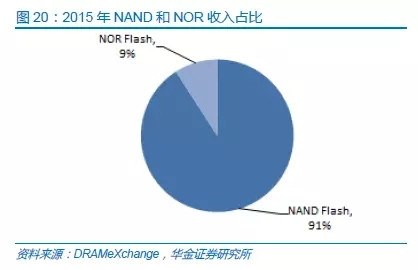

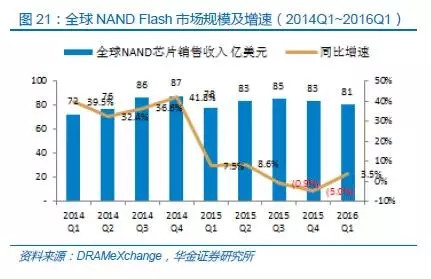

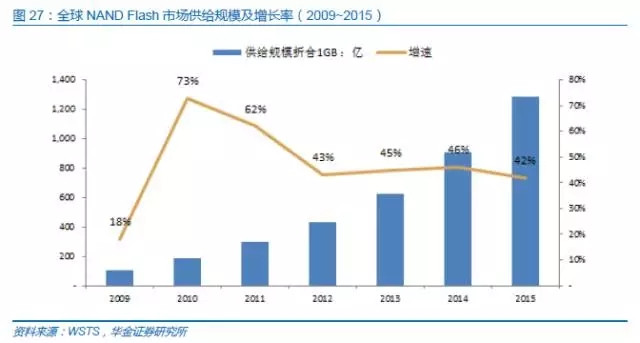

Flash Memory市场中,NAND产品凭借其在成本方面的优势,占据的主要的市场份额,2015年全年NAND占到整个FlashMemory销售额的90%以上。根据DRAMeXchange的数据,NANDFlash在过去的12个季度中,销售收入的走势也是基本与存储器市场一致,供过于求的局面导致了产品销售价格的下降。

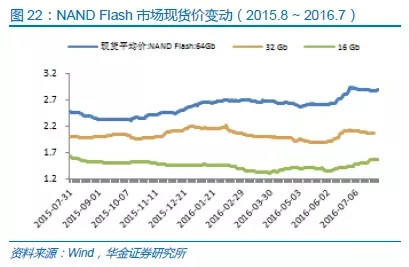

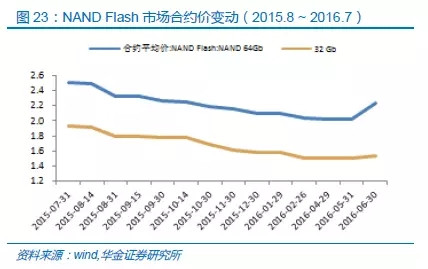

我们还可以看到NAND FlashMemory的价格变动趋势与DRAM类似,在过去的一个季度中经历了明显的反弹趋势,传统旺季的季节效应推动了存储器产品市场的需求提升,以消费电子和移动通信设备为主要终端需求的Flash Memory在市场的本轮补库存行情中获得了显著的订单增长。

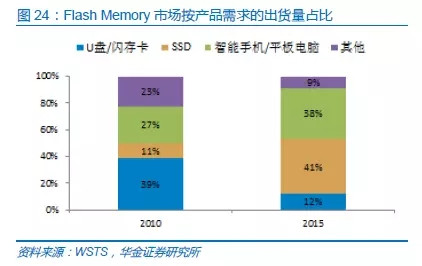

从产品的下游应用市场看,Flash Memory的主要需求来自于智能手机和平板电脑的内部存储,以及伴随着SSD固态硬盘在个人电脑和服务器终端的应用推动。智能移动终端市场方面,随着运算处理器和应用程序的复杂度提升,对于存储空间的要求持续增加进而推动了Flash Memory的需求提升。同时,SSD固态硬盘凭借其响应速度的优势在个人电脑和服务器领域的渗透率持续提升,也为Flash Memory市场的发展提供了动力。

3、竞争格局/产能分布

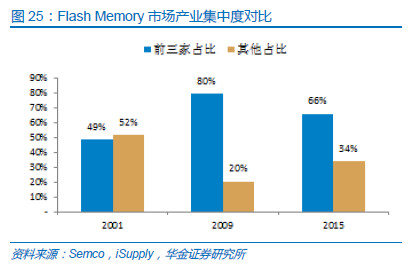

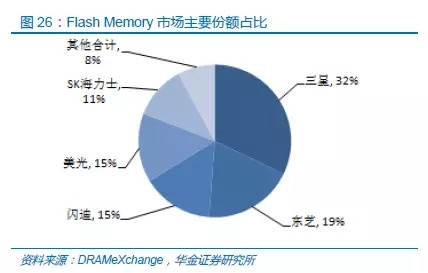

Flash Memory的芯片有NAND和NOR两种结构方案,尽管应用市场广泛,但是在产品规格方面的同质化特性依然较为明显,与DRAM类似规模效应带来的竞争优势也成为新进入者的有效壁垒,并且在行业面临整合的时候,规模较大的企业生存机会更高。根据DRAMeXchange的数据显示,三星、东芝、闪迪、美光、海力士占据市场前五位,2015年占比分别为32%、19%、15%、15%和11%。

从产业模式看,Flash Memory行业中代工模式的规模占比略高于DRAM存储器,部分8寸晶元代工厂为Flash Memory的厂商提供服务,但是我们仍然可以关注以IDM模式为主的厂商的产能状况。

由于晶元代工厂商在Flash Memory市场拥有相应的生存空间,因此我们可以看到,未来新增加的产能规模将会主要集中在包括3D NAND等新产品方面。

灵核网作为多年市场调查的市场研究机构,长期涉足竞争对手市场信息的监测和调查研究,建立全方位的市场信息收集网络,搭建国内最完善的数据信息平台。为企业提供大数据和互联网+时代的信息化一站式服务。更多竞争对手及市场调查的需求,请直接联系灵核网项目部或者直接进入灵核网详细了解。

我国首例!生物质发电参与现

我国首例!生物质发电参与现 绿色动力章丘二期项目正式投

绿色动力章丘二期项目正式投版权声明