情况显示,2015年,债券市场全年发行各类债券规模达22.3万亿元,较上年同期增长87.5%,增速较上年同期上升55.2个百分点。其中,银行间债券市场发行债券21万亿元,同比增长81.3%。截至2015年12月末,债券市场托管余额为47.9万亿元,其中银行间债券市场托管余额为43.9万亿元。

据统计,2015年,财政部国债发行2万亿元,地方政府债券发行3.8万亿元,国家开发银行、中国进出口银行和中国农业发展银行发行债券2.6万亿元,政府支持机构发行债券2400亿元,商业银行等金融机构发行金融债券6295.6亿元,证券公司发行短期融资券3515.6亿元,信贷资产支持证券发行4056.4亿元,同业存单发行5.3万亿元。公司信用类债券发行7万亿元,同比增长35.8%,增速较上年下降3.1个百分点。

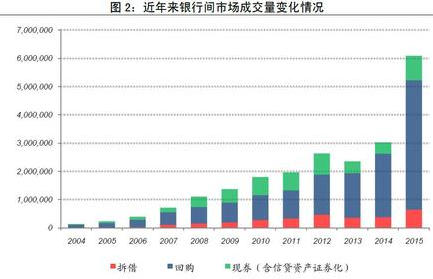

据统计,2015年,银行间市场拆借、现券和债券回购累计成交608.8万亿元,同比增长101.3%。其中,银行间市场同业拆借成交64.2万亿元,同比增长70.5%;债券回购成交457.8万亿元,同比增长104%;现券成交86.8万亿元,同比增长114.9%。

2015年,银行间市场债券指数和交易所市场债券指数均有所上升。银行间债券总指数由年初的158.77点上升至年末的171.37点,上升12.6点,升幅7.94%;交易所市场国债指数由年初的145.8点升至年末的154.54点,上升8.75点,升幅5.99%。

2015年,银行间债券市场进一步丰富投资者群体,引入私募投资基金、期货公司及其资产管理产品投资银行间债券市场。据统计,2015年末,银行间市场各类参与者共计9642家,较上年末增加3180家,同比增加49.2%。其中,境内法人类参与机构为2094家,境内非法人类机构投资者为7240家。截至2015年末,已有308家境外央行、主权财富基金等境外机构进入银行间市场投资,较上年末增加128家。

与上年末相比,2015年末银行间市场公司信用类债券持有者中,商业银行持有债券占比为34.1%,下降10.3个百分点;非银行金融机构占比为12.1%,下降1.3个百分点,非法人机构投资者和其他类投资者持有占比共为53.8%,上升11.6个百分点。从全部银行间市场债券持有者结构看,2015年12月末,商业银行、非银行金融机构、非法人机构投资者和其他类投资者持债占比分别为59.7%、9.7%、30.6%。

报告显示,2015年,货币市场利率先升后降,整体下行明显。2015年12月,质押式回购加权平均利率为1.95%,较上年同期下降154个基点;同业拆借加权平均利率为1.97%,较上年同期下降152个基点。

报告显示,2015年银行间市场国债收益率曲线整体大幅下移。12月末,国债收益率曲线1年、3年、5年、7年、10年期收益率较上年末分别下降96个、82个、81个、77个、80个基点,10年期与1年期国债期限利差为52个基点,较上年末扩大16个基点。

报告显示,2015年12月份固定利率企业债券加权平均发行利率为4.06%,较上年同期下降146个基点。公司信用类债券收益率曲线大幅下行,2015年年末5年期AAA、AA+企业债收益率较上年末分别下降150个和172个基点。不同等级公司信用类债券信用利差均有所收窄,3年期AAA级、AA级、A级中短期票据与同期限政策性银行债券信用利差较上年末分别收窄37个、34个、7个基点。

利率衍生品方面,2015年,人民币利率互换共交易6.6万笔,名义本金总额8.8万亿元,同比增长117.2%。从期限结构来看,1年期及1年期以下交易最为活跃,其名义本金总额7.8万亿元,占总量的88.7%。从参考利率来看,2015年人民币利率互换交易的浮动端参考利率包括7天回购定盘利率、Shibor以及人民银行公布的基准利率,与之挂钩的利率互换交易名义本金占比分别为84.5%、15.1%、0.4%。

2015年,股票市场主要指数总体有所上涨,但期间出现大幅振荡,成交量明显放大。年末,上证指数收于3539.18点,较上年末上涨9.41%,年内最高点为5178.19点,最低点为2850.71点。沪市全年累计成交133.1万亿元,日均成交5454.9亿元,同比增长254.3%。深证成指收于12664.89点,较上年末上涨14.98%,年内最高点为18211.76点,最低点为9259.65点。深市全年累计成交122.5万亿元,日均成交为5020.3亿元,同比增长235.4%。

债券市场发行规模增长显著,全年发行各类债券规模达22.3万亿元,较上年同期增长87.5%,交易活跃度持续提高,参与主体结构进一步丰富,企业融资成本降低,货币市场利率中枢大幅下行,交易量显著增加,人民币利率互换交易量同比增加;股指总体有所上涨,但期间出现大幅振荡,成交量明显放大。更多最新金融产业分析报告、市场调研报告、行业市场分析信息请查阅灵核网发布的《2015-2020年中国互联网金融行业现状及投资前景研究报告》。

煤炭行业20项专利项目荣获第

煤炭行业20项专利项目荣获第 广东广州释放约12.5亿填埋场

广东广州释放约12.5亿填埋场版权声明