9月6日起,国家发改委、中国人民银行联合颁发的《关于完善银行卡刷卡手续费定价机制的通知》开始执行,这意味着,对银行卡手续费再一次作出全面调整,价改新政正式落地。

需要特别提示的是,银行卡刷卡手续费不向持卡人收取,手续费是商户和为其服务的收单机构之间结算的费用。商户向提供收单服务的机构按彼此协议约定支付刷卡手续费,发卡银行、银联按政府定价向收单机构收取服务与网络费用。

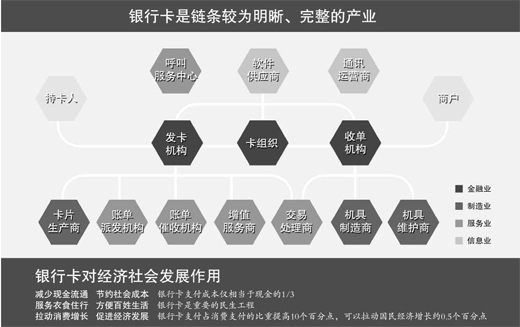

手续费是商户的成本,降价意味着降低商户成本。对于新一次银行卡手续费的价改,各方大都给予了正面回应。

银行卡费率再探主要市场新低

价改以推进市场化改革和降费减负为导向

在此次银行卡价改新政实施后,国家发改委新闻发言人于9月14日在月度例行新闻发布会上,就完善银行卡刷卡手续费定价机制情况进行回应。

为进一步降低商户经营成本,扩大消费,促进我国银行卡产业持续健康发展,今年3月,国家发改委、中国人民银行印发通知,完善银行卡刷卡手续费定价机制,较大幅度降低餐饮等商户费率水平,预计每年可减少商户支出约74亿元。调整后的政策已于9月6日如期顺利实施。

这次政策调整以推进市场化改革和降费减负为导向,主要内容包括:收单服务费由政府指导价改为实行市场调节价;发卡行服务费、网络服务费由政府定价改为政府指导价、上限管理,取消商户分类,区分借记卡、信用卡分别降低上限费率水平,并调整单笔交易收费封顶控制措施,对部分商户实行费率优惠措施。

此次刷卡手续费政策调整,主要降低了商户经营成本,不涉及向持卡消费者收费。实施后,竞争较为充分的收单环节服务费实行市场调节价,有利于发挥市场机制作用,保持费率水平合理稳定,促进收单机构不断创新服务方式、提高服务质量;餐饮等商户发卡行服务费、网络服务费费率合计降低50%左右,百货等行业商户可降低20%左右;超市等商户将通过实行优惠措施在改革过渡期内保持发卡行服务费、网络服务费费率水平总体稳定。上述政策,降低了商户成本,有利于改善商户经营环境,拉动消费,并将对扩大银行卡刷卡交易覆盖范围和交易规模,促进商贸流通和银行卡产业健康发展发挥积极作用。

这次完善银行卡刷卡手续费定价机制政策性强,调整内容多,涉及方面广。为确保政策顺利实施,国家发改委、中国人民银行周密部署,各运营机构分工合作,按计划完成了系统改造、联调测试及商户协议换签等准备工作。下一步,还将会同有关部门,密切关注刷卡手续费新机制执行情况,督促、指导有关方面落实国家政策,充分发挥市场机制作用,保持刷卡手续费费率水平合理稳定。

发卡数量已经超过56.58亿张

系列价改促进产业飞速发展

根据中国人民银行公布的最新支付运行报告,截至2016年一季度末,全国银行卡在用发卡数量已经超过56.58亿张,人均持卡约4.15张,其中,人均持有信用卡0.30张。同期,银行卡联网特约商户超过1670万户,POS机具超过2354万台,ATM机88.98万台。商户、POS机具、ATM机数量分别是银联成立前2001年的111.3倍、108.2倍和18.9倍。

2002年中国银联成立前,我国的中国银行[0.00% 资金 研报]卡支付渗透率仅有4.68%,而据人民银行最新发布的《2016年第一季度支付体系运行总体情况》,目前银行卡渗透率已经达到48.35%。而据实证研究得到的数据显示,我国银行卡支付渗透率每上升10%,能直接提升GDP0.5%。

银行卡的快速发展,与一系列的价改有关。2002年至今,银行卡历经三度价改,都促进了产业的飞速发展。

中国的银行卡手续费率最早是参照国际组织定价,手续费率为2%,定价较高。为降低费率,早在本轮手续费价改之前,2003年和2013年已经先后两次对银行卡刷卡手续费进行了分类定价和分类降价,并创造了全球主要市场银行卡低费率的纪录。

本次价改之前所执行的价格方案是2013年2月25日,国家发改委和中国人民银行发布的刷卡手续费执行方案,根据不同行业类别对商户按照不同费率的刷卡手续费进行收取,其中餐饮行业最高,达到1.25%,部分公益类商户则进行全额减免。相较美国2%—3%的手续费率,港澳台1.5—2%的费率以及日韩1.5%—3%的刷卡费率,0—1.25%的费率远远低于海外市场平均水平。

然而由于行业间价差仍然较大,一方面以餐饮为代表的高费率行业降价呼声依旧持续。另一方面,各类商户在不同MCC码(行业费率)之间套取价差的违规行为屡禁不止。

2014年11月,国务院办公厅在《关于促进内贸流通健康发展的若干意见》中提出,要“尽快完善银行卡刷卡手续费定价机制,取消刷卡手续费行业分类,进一步从总体上降低餐饮业刷卡手续费支出”,并要求国家发改委、中国人民银行于2014年底前启动相关工作。

2014年12月,国家发改委和中国人民银行启动新一轮的价格调整工作。经监管部门、行业协会、银联、商业银行及非金机构在内的产业各方多轮讨论、反复沟通,历时16个月,确立了“借贷分离、取消行业分类”的总体方向及具体标准。

今年3月18日,《国家发展改革委中国人民银行关于完善银行卡刷卡手续费定价机制的通知》正式发布。

此次价改新政的核心要义在于三点:一是发卡行服务费、银行卡清算机构的网络服务费由政府定价改为实行政府指导价、上限管理,收单服务费由政府指导价改为市场调节价;二是发卡行服务费实行借贷差别定价,即“借贷分离”,银联网络服务费向发卡、收单机构双向收取;三是总体上取消商户行业分类定价,告别了“MCC”时代,但对超市、大型仓储式卖场、水电煤气缴费、加油、交通运输售票商户,按照“费率水平保持总体稳定”原则确定优惠费率,优惠期2年;对非营利性医疗机构、教育机构、社会福利机构、养老及慈善机构,实行发卡行服务费和网络服务费全额减免。

让价格结构与成本结构相关

找到各方利益的平衡点

中国支付清算协会副秘书长亢林表示,这次银行卡刷卡手续费调整有利于改善商户的经营环境,降低商户的经营成本,促进流通、扩大消费,为民提供一些服务便利,对市场的影响是非常巨大的。

新政对于借贷记卡区别定价的规定有着积极意义。中国社会科学院金融研究所所长助理杨涛指出,对借记卡、贷记卡交易的发卡行服务费做出不同政策安排,充分考虑两类银行卡交易成本构成、业务风险特征等方面存在差异,有利于调动商业银行积极性,推广信用卡,拓展信用消费业务。

多位第三方支付人士认为,新政明确了收单端市场化定价的原则,将使得支付行业竞争进一步加剧,行业或面临重新洗牌。新政也有助于推动第三方支付机构加速业务的创新和商业模式升级。

中国银行卡手续费的价改走的是降价路线,但是,也未必越低越好。中国政法大学教授王卫国认为,商户希望费率降低再降低,是人之常情。但如果一方利益最大化超过了各方利益的平衡点,就可能导致“两败俱伤”的结果。

煤炭行业20项专利项目荣获第

煤炭行业20项专利项目荣获第 广东广州释放约12.5亿填埋场

广东广州释放约12.5亿填埋场版权声明